Блог им. Mindspace |Анализ рынка за неделю: есть ли импульс для роста

- 07 февраля 2017, 12:30

- |

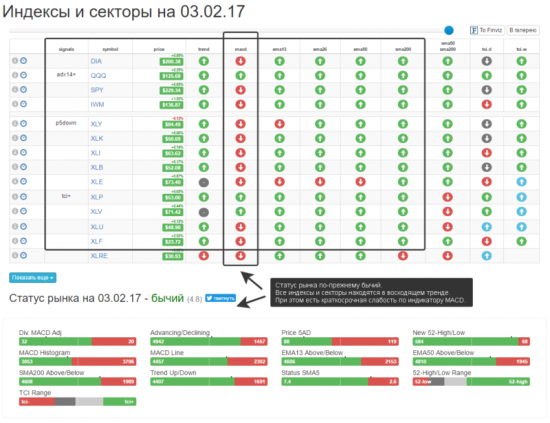

Всю прошлую неделю рынки грустили и двигались в боковике. Главными событиями стали отчет от Apple Inc. (AAPL) и данные по занятости в несельскохозяйственном секторе (Non-farm Payrolls). И в том, и в другом случае цифры оказались лучше прогнозов. (Кстати, о важности последнего я писала на днях.) Однако это мало на что повлияло. По итогам недели S&P 500 (SPY) прибавил символические 0,12%, то есть на поверхности рынка все по-прежнему без изменений. Посмотрим, есть ли сигналы внутри.

( Читать дальше )

- комментировать

- 29

- Комментарии ( 2 )

Блог им. Mindspace |Анализ рынка за неделю: Трамп отправил Dow Jones на 20К

- 31 января 2017, 10:14

- |

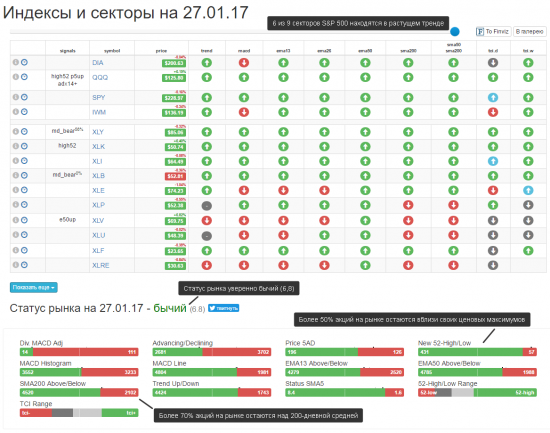

Главным событием прошлой недели стало взятие индексом Dow Jones Industrial Average ($INDU) долгожданной отметки в 20 000 (20К). Nasdaq 100 (QQQ) и S&P 500 (SPY) также не отставали и показали новый рекорд. Следом пошли расти глобальные рынки. Это видно на графиках страновых ETF, например, ACWI и ACWX (они отличаются тем, что первый фонд включает акции США, а второй — нет).

Причиной такого масштабного ралли стали заявления Д. Трампа о снижении регулирования и налогов для американских компаний, а также настроенный по-бычьи рынок. Правда, уже к концу недели рынки успокоились и ушли в «боковик». Интересно, продолжится ли на этой неделе откат или мы вновь увидим рост? Давайте смотреть.

( Читать дальше )

Блог им. Mindspace |На рынке все еще сохраняется слабость

- 24 января 2017, 11:13

- |

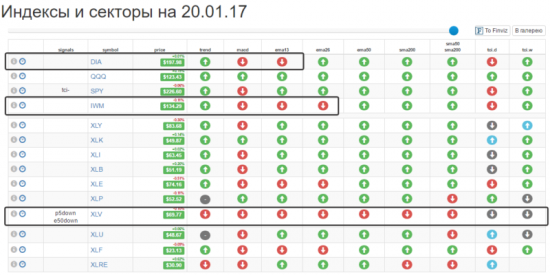

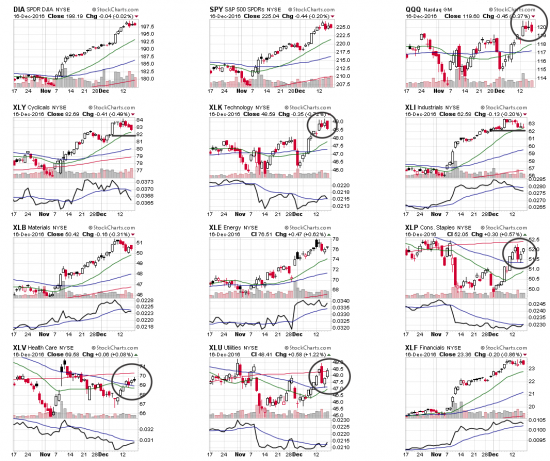

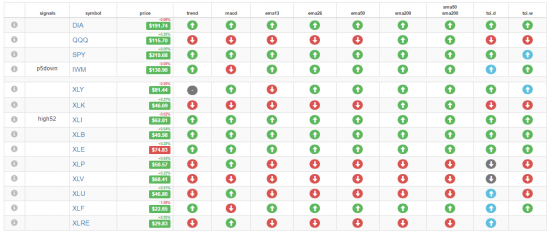

На прошлой неделе на рынке начала проявляться слабость. Как я ожидала, сильнее всего она проявилась в Russell 2000 Index (IWM) и Dow Jones Industrial (DIA). S&P 500 (SPY) продолжил стоять в боковике, а Nasdaq 100 (QQQ) обновил очередной максимум. В секторах S&P 500 также не было солидарности в движении. Финансовый (XLF) и фармацевтический (XLV) ушли на коррекцию, промышленный (XLI) и технологический (XLK) показали новый high, a потребительский (XLP) вернулся в бычий тренд.

( Читать дальше )

Блог им. Mindspace |Анализ рынка за неделю: сигналы коррекции все еще в силе

- 17 января 2017, 10:53

- |

На прошлой неделе стартовал сезон отчетности. Это время повышенной волатильности, что отчетливо видно по тому, как качало рынок. Судите сами. В понедельник индексы снижались, Nasdaq 100 (QQQ) единственный рос. Во вторник был рост на хорошем отчете Alcoa (AA). Этот рост продолжился в среду, но был прерван распродажей в четверг. В пятницу на отчетах от банков снова пошел позитив, но закончился день на минорной ноте: Dow Jones Ind. (DIA) и вовсе столкнули в минус.

( Читать дальше )

Блог им. Mindspace |Анализ рынка за неделю: готовимся к коррекции и сезону отчетов

- 10 января 2017, 09:16

- |

Пока Россия сражалась с оливье и боролась с похмельем, Америка вернулась в рабочий ритм и начала торговаться. И хотя первая неделя торгов выдалась короткой, на рынке были события, которые стоят того, чтобы их обсудить. Вот кратко что произошло на прошлой неделе.

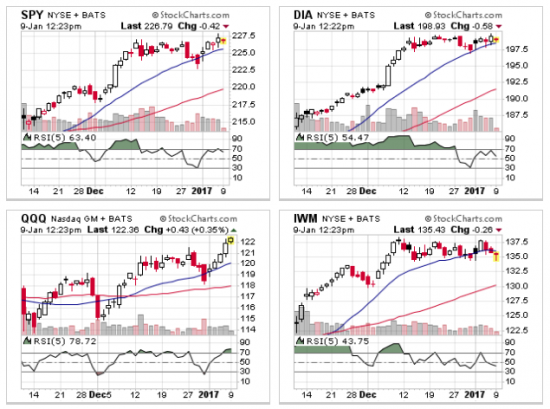

Тройка ETFов на основные индексы Dow Jones Industrial Average (DIA), Nasdaq 100 (QQQ), S&P 500 (SPY) обновила свои 52-недельные максимумы. Dow Jones вновь вплотную приблизился к эпохальному уровню 20 000 (см. график в галерее ниже).

( Читать дальше )

Блог им. Mindspace |Рынок после ставки

- 20 декабря 2016, 12:27

- |

На прошлой неделе случилось то, чего рынок так долго ждал. ФРС (наконец) подняла ставку на 25 п. п. Интриги не вышло, но без сюрприза не обошлось. А сюрпризом стало то, что наряду с увеличением ставки Фед увеличил и число ее повышений — с двух до трех в 2017 году. И хотя не факт, что так будет (вспомните текущий год), рынок это решение напрягло и в среду индексы снижались на 0,5-0,8%.

( Читать дальше )

Блог им. Mindspace |5 сигналов возможной коррекции: обзор рынка за неделю

- 13 декабря 2016, 11:36

- |

На прошлой неделе ЕЦБ расширил сроки покупки бондов (QE) и тем самым подкинул дров в топку ралли. На фоне новых стимулов евро падал, а европейские и американские индексы росли. (Как заработать на росте европейских акций без ущерба от слабого евро читайте здесь). По традиции Dow Jones Industrial Average (DIA) и S&P 500 (SPY) обновили новые максимумы.

( Читать дальше )

Блог им. Mindspace |Почему технологии не в фаворе и на что ставят быки: обзор рынка за неделю

- 06 декабря 2016, 11:09

- |

Наиболее интересными событиями прошлой недели стали ралли в нефти (XOP, XES, XLE) и антиралли в технологическом секторе (XLK). И если судить по силе движений, то ни того, ни другого рынок не ожидал. В итоге, кто был в акциях нефтяных компаний, хорошо заработал, а кто держал ИТ-бумаги (и при этом не ставил стопы), прилично просел.

( Читать дальше )

Блог им. Mindspace |Перейдет ли трампоралли в предновогодний рост?

- 29 ноября 2016, 11:40

- |

Прошлая неделя выдалась короткой — американцы отмечали День благодарения. Однако рынок все равно успел не только вырасти, но и обновить 52-недельные максимумы. Новых вершин достигли iShares Russell 2000 Index (IWM), Dow Jones Industrial Average (DIA) и S&P 500 (SPY). Тройка индексов продолжает выигрывать от укрепления доллара ($USD) и ожиданий экономического роста. Nasdaq 100 (QQQ) же пока отстает: его тормозит слабый фармацевтический сектор (XLV) и взявший паузу технологический (XLK).

( Читать дальше )

Блог им. Mindspace |Как выявлять сигналы к коррекции на рынке по индикатору High-Low Percent

- 03 ноября 2016, 11:13

- |

High-Low Percent (HLP) представляет собой индикатор «ширины» рынка и отражает разницу в процентах между числом акций, обновивших свои 52-недельные максимумы и минимумы, рассчитываемую ежедневно. Он показывает, кто доминирует на рынке — быки или медведи. И благодаря этому позволяет определить текущий тренд.

- High-Low Percent (HLP) = (Новые максимумы — Новые минимумы) / Общее число бумаг (в индексе или секторе)

Например, если в течение дня 50 акций из индекса S&P 500 обновили свои максимумы, то High-Low Percent для S&P 500 ($SPXHLP) составит 10% ((50 — 0)/500) = 0,1). Преобладание акций, показавших 52-недельный максимум над бумагами, показавшими 52-недельный минимум, говорит о восходящей тенденции на рынке и, наоборот.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс